Steuererklärung selber machen: Tipps & To-Do-Liste

1.027 Euro – so hoch liegt die durchschnittliche Rückerstattung vom Finanzamt. Unsere To-Do-Liste hilft dir dabei, deine Steuererklärung vorzubereiten und entspannt einzureichen.

Du bist hier:

Sobald du deine Lohnsteuerbescheinigung für 2021 von deinem Arbeitgeber erhältst, kannst du mit deiner Steuererklärung starten.

Je früher du damit beginnst, desto früher kannst du mit einer Rückerstattung vom Finanzamt rechnen. Die durchschnittliche Höhe liegt laut Angaben des Statistischen Bundesamtes bei 1.027 Euro.

Eine gute Vorbereitung ist alles. Viele Menschen scheuen sich vor der Erstellung, weil sie die „gefühlte“ Komplexität vermeiden wollen. Das muss jedoch nicht sein.

Mit der richtigen Planung kannst du deine Steuererklärung selber machen – stressfrei und fristgerecht.

Muss ich eine Steuererklärung abgeben?

Falls du nicht zur Abgabe verpflichtet bist, musst du die sogenannte Festsetzungsfrist beachten. Das heißt, dass du spätestens vier Jahre nach dem Ende des Steuerjahres deine Steuererklärung abgeben musst – falls du die Frist versäumst, verfallen etwaige Ansprüche an das Finanzamt.

Bist du hingegen zur Abgabe verpflichtet, so gilt für dich der 31. Juli des Folgejahres.

Verpflichtet bist du, wenn du die folgenden Bedingungen (einzeln oder kumuliert) erfüllst:

- Du hast unversteuerte Einkünfte über 410 Euro (Rente, Honorare, Miete etc.)

- Du hast Lohnersatzleistungen bezogen (Elterngeld, Kurzarbeitergeld, Arbeitslosengeld)

- Du hast gleichzeitig mehrere Arbeitgeber

- Du hast Freibeträge beim Lohnsteuerabzug in Anspruch genommen

- Du bist verheiratet und du und dein Partner sind in Steuerklasse IV eingetragen (oder einer in Steuerklasse III)

- Du bist Rentner und verdienst über 9.168 Euro im Jahr

Es gibt noch viele weitere Sonderfälle, die du im Zweifel lieber mit einem Steuerberater besprechen solltest.

Auch wenn du nicht zur Abgabe verpflichtet bist, empfehle ich dir immer dazu es trotzdem zu tun.

Du kannst besonders dann, wenn du hohe Werbungskosten hast, mit einer stattlichen Steuererstattung rechnen.

Lass uns weitermachen.

Welche Dokumente benötigst du zur Abgabe deiner Steuererklärung 2020?

Um mit deiner Steuererklärung zu starten, benötigst du ein paar grundlegende Informationen. Dafür solltest du folgende Dokumente zur Hand haben:

Steueridentifikationsnummer (Steuer ID): Du findest diese Nummer auf alten Steuererklärungen oder deiner Lohnsteuerbescheinigung. Sie dient dem Finanzamt dazu, dass man dich eindeutig identifizieren kann.

Lohnsteuerbescheinigung 2021: Dieses Dokument erhältst du spätestens im Februar des Folgejahres von deinem Arbeitgeber. Der Auszug bietet dir nicht nur einen Überblick über deine Leistungen und Abzüge, sondern auch relevante Informationen zu deiner Steuerklasse, der Anzahl von Kinderfreibeträgen und deiner Religionszugehörigkeit.

Kontoauszüge aus 2021: Deine Kontoauszüge zeigen im Idealfall alle relevanten Ausgaben, die du steuerlich, z.B. als Werbungskosten, geltend machen willst. Denk daran, deine Rechnungen so zu sortieren, dass du bei Nachfragen schnell nachliefern kannst.

Je organisierter du bist, desto einfacher wird es dir fallen, deine Steuererklärung selber zu machen.

Sortiere wichtige Belege direkt ein, sobald du sie bekommst und erstelle dir, z.B. mit Excel, eine tabellarische Übersicht deiner steuerrelevanten Rechnungen.

Welche Formulare musst du ausfüllen?

Eine Steuererklärung besteht aus ausgefüllten Formularen.

Welche für dich notwendig sind, erfährst du hier in der Übersicht:

- Anlage N: für Arbeitnehmer (Lohn, Werbungskosten, Arbeitnehmersparzulage etc.)

- Anlage KAP: für Anleger und Sparer (Kapitalvermögen)

- Anlage R: für Rentner (Rente und wiederkehrende Leistungen)

- Anlage AV: (private) Altersvorsorge (Beiträge zur Altersvorsorge)

- Anlage V: für Vermieter von Immobilien und Grundstücken (Einkünfte aus Vermietung und Verpachtung)

- Anlage Kind: für Eltern (Angaben zum Kind/zu Kindern)

- Anlage VL: für alle, die sparen (vermögenswirksame Leistungen)

Zusätzlich musst du den sogenannten Mantelbogen ausfüllen.

Dort trägst du allgemeine Angaben zu deiner Person, deine Steuernummer, Religion und deine Bankverbindung für die Rückerstattung ein.

Falls du deine Steuererklärung selber machen willst, solltest du jetzt ganz aufmerksam den nächsten Abschnitt lesen.

Es geht nämlich um die fünf wichtigsten Tipps, mit denen du eine Menge Steuern sparst.

Mit welchen legalen Steuertricks kann ich viel Geld sparen?

Mit den richtigen Steuertricks ist Steuern sparen gar nicht mal so schwer.

Mache die folgenden fünf Punkte steuerlich geltend und du kannst von einer stattlichen Steuererstattung ausgehen.

Zu den Werbungskosten zählen alle Kosten, die dir durch deine Arbeit entstehen. Pauschal werden 1.000 Euro berücksichtigt. Übersteigen deine tatsächlichen Kosten jedoch den Betrag, wirkt jeder Euro steuermindernd.

Welche Kosten fallen hierunter?

- Berufsbekleidung

- Arbeitsmittel (Aktenkoffer, Werkzeuge etc.)

- Häusliches Arbeitszimmer

- Auslandsreisen und Reisekosten

- Bewerbungskosten

- Bewirtungskosten

- Laptop und sonstige Elektronik

- Weiterbildungskosten

Sonderausgaben sind private Ausgaben, die man steuerlich geltend machen kann. Man unterscheidet zwischen Vorsorgeaufwendungen und anderen Sonderausgaben.

Zu den Vorsorgeaufwendungen zählen:

- Beiträge für die (private) Altersvorsorge

- Beiträge zur Kranken- und Pflegeversicherung

- Beiträge zu sonstigen Versicherungen (Unfall- und Haftpflichtversicherung)

Zu den anderen Sonderausgaben zählen:

- Unterhaltszahlungen

- Spenden (auch Sachspenden)

- Kosten für die erste Ausbildung (bis zu 6.000 Euro)

- Betreuungskosten (Kita und Kindergarten – bis zu 6.000 Euro pro Kind)

Mit der Entfernungspauschale (auch Pendlerpauschale genannt) werden die Kosten für Fahrten zwischen Wohnung und Arbeitsstätte abgegolten.

Die Pauschale beträgt 0,30 Euro pro Kilometer. Grundsätzlich können bis zu 4.500 Euro steuerlich geltend gemacht werden (sog. Kostendeckelung).

Falls du jedoch mit deinem eigenen Fahrzeug unterwegs bist, zählen die tatsächlichen Kosten. Wichtig ist, dass du deine Jahresleistung genau dokumentierst.

Wichtig: Die Entfernungspauschale ist auf die kürzeste Wegstrecke zu berechnen. Nur wenn ein Umweg begründet ist, wird dies vom Finanzamt berücksichtigt.

Es gibt keine allgemeingültige Auflistung aller außergewöhnlichen Belastungen.

Dies sind die häufigsten Bereiche:

- Krankheitskosten (Arztkosten, Medikamente, Einlagen etc.)

- Pflegekosten (Wohnheim für Eltern oder häusliche Pflegekraft)

- Unterhaltskosten an Ex-Partner

- Bestattungskosten

- Pauschale für Ausbildungskosten von Kindern (924 Euro pro Jahr)

Maximal 20 Prozent deiner Einkünfte kannst du als Sonderausgaben geltend machen.

Wer 25.000 Euro pro Jahr verdient, kann Spenden bis zu einer Höhe von 5.000 Euro absetzen.

Für Spenden über 200 Euro benötigst du immer eine Spendenbescheinigung vom Empfänger.

Hinweis: Auch Sachspenden kannst du steuerlich geltend machen. Wichtig ist, dass der Wert der Sachspende auf der Zuwendungsbestätigung eingetragen ist.

Denk dran: Je einfacher du es dem Finanzbeamten machst, desto höher ist die Wahrscheinlichkeit, dass man deine Steuererklärung durchwinkt.

Es kann in jedem Fall nicht schaden, wenn du die folgenden Punkte befolgst:

- Bringe Rechnungen, Belege und Kontoauszüge in die richtige Reihenfolge. Das erleichtert den Beamten die Prüfung.

- Achte bei der Eingabe deiner Daten (IBAN, Steuer-ID etc.) auf die Richtigkeit der Zahlen.

- Offensichtlich nicht-absetzbare Kosten solltest du nicht ansetzen. Fällt das auf, landest du im Visier der Beamten.

- Gib bei der Abgabe das zuständige Finanzamt an. Ansonsten riskierst du lange Wartezeiten.

Wenn du deine Steuererklärung selber machen willst, solltest du die Angaben von deinem/r Partner/in prüfen lassen, bevor du sie abschickst.

Welche Versicherungen kannst du von der Steuer absetzen?

Versicherungen sind ein wichtiges Thema, da sie zum Großteil von der Steuer absetzbar sind. Welche das sind, zeigen wir dir in der nachfolgenden Übersicht:

Vorsorgeaufwendungen

Darunter fallen die meisten Versicherungen. Diese kannst du bis zu einem Betrag von maximal 1.900 Euro steuerlich geltend machen (3.800 Euro bei Verheirateten). Bei Selbstständigen liegt die Höchstgrenze aktuell bei 2.800 Euro.

Folgende Versicherungen gehören in diese Kategorie:

- Beiträge zur gesetzlichen Krankenversicherung

- Pflegeversicherung

- Arbeitslosenversicherung

- Haftpflichtversicherung

- Berufsunfähigkeitsversicherung (BUV)

- Risikolebensversicherung

Angaben zur gesetzlichen Krankenversicherung, Pflegeversicherung und der Arbeitslosenversicherung findest du in der Lohnsteuerbescheinigung.

Hinweis: Liegen deine Beiträge in Summe über dem persönlichen Grenzwert, lohnt es sich für dich nicht weitere Ausgaben einzutragen.

Werbungskosten

Falls der Versicherungsschutz dazu dienen soll, berufliche Risiken abzusichern, kannst du die jeweiligen Beiträge als Werbungskosten geltend machen. Eine Höchstgrenze existiert nicht.

Beispiele für Versicherungen:

- Berufshaftpflichtversicherung (z.B. als Lehrer)

- beruflicher Anteil an der Unfallversicherung

- Berufsrechtversicherung

Wichtiger Hinweis: Unter bestimmten Umständen kannst du auch Sachversicherungen, wie z.B. eine Hausratsversicherung, steuerlich absetzen. Das ist dann der Fall, wenn du in deiner Wohnung ein steuerlich anerkanntes Arbeitszimmer hast. Die Kosten sind anteilig nach Wohnfläche anrechenbar.

Bei einem Arbeitszimmer mit einer Größe von 20 qm in einer 90 qm großen Wohnung wären das ca. 22 Prozent der Kosten.

Aufwendungen für die Altersvorsorge

Steuerpflichtige können die Kosten zur Altersvorsorge, die der Grundsicherung dienen, als Sonderausgaben geltend machen.

Dazu gehören zum einen Beiträge zur gesetzlichen Rentenversicherung (inkl. Arbeitgeberanteil), sowie auch für berufsständische Versorgungswerke und die private Rentenversicherung (sog. Rürup-Rente).

Für 2021 kannst du 92 Prozent (90 Prozent für 2020) der gezahlten Beiträge geltend machen – bis zu einem Höchstbetrag von aktuell 25.787 Euro bei einem Single-Haushalt. Das sind also 23.208 Euro.

Wie lange dauert die Bearbeitung deiner Steuererklärung 2021?

Die Bearbeitung deiner Steuererklärung ist abhängig von vielen Faktoren.

Entscheidend ist vor allem der Zeitpunkt der Abgabe (je früher, desto schneller) und die Vollständigkeit der Unterlagen. Seit 2020 werden Steuererklärungen chronologisch (nach Poststempel) abgearbeitet.

Sind gewisse Sachverhalte unklar, dann werden häufig Belege nachgefordert. Das kann den Prozess verzögern – allein aus dem Grund macht es Sinn, alle Unterlagen zu organisieren.

Auf diese Fristen solltest du achten

Für 2020 müssen Personen, die zur Abgabe einer Steuererklärung verpflichtet sind, bis zum 31. Juli 2020 ihre Unterlagen an das zuständige Finanzamt übermitteln.

Zwar kannst du deine Steuererklärung nach Ablauf der Frist einreichen, du wirst im Zweifel jedoch Verspätungszuschläge und Mahngebühren an das Finanzamt zahlen müssen.

Tipp: Unter bestimmten Umständen kannst du beim Finanzamt um eine Fristverlängerung bitten. Diese solltest du fundiert begründen können. Das Argument „ich hatte einfach keine Lust“ wird selten funktioniert. Gesundheitliche Probleme stellen hingegen einen verständlichen Grund dar.

Du solltest wissen, dass die Zulassung einer Fristverlängerung von der Kulanz des Finanzbeamten abhängig ist. Ein Recht darauf hast du hingegen nicht.

Steuererklärung selber machen: Elster oder App?

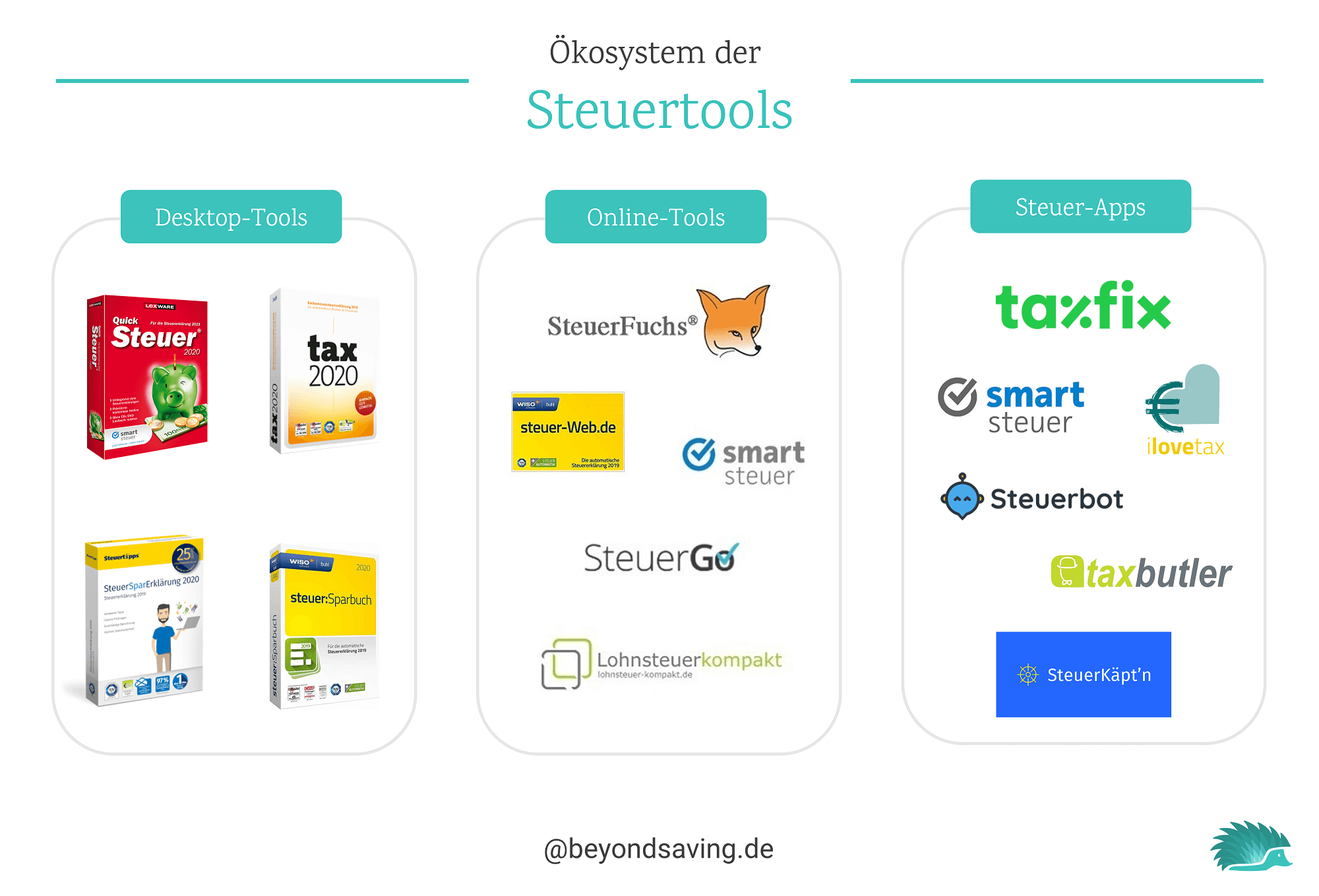

Wer keine Lust hat, sich mit der offiziellen Elster-Software auseinanderzusetzen, kann auf externe Software-Lösungen und Apps setzen.

In der folgenden Übersicht findest du die besten Tools, die uns bislang über den Weg gelaufen sind.

Die meisten Anbieter bieten kostenlose Probe-Monate an, sodass du erst mal eine Zeit lang testen kannst.

Fazit

Die erste Steuererklärung selber machen, ist ein kleines Abenteuer.

Beim zweiten Mal lief bei mir alles deutlich schneller. Was mir geholfen hat ist, es relevante Ausgaben unmittelbar in einer Excel-Liste zu tracken – so konnte ich beim Erstellen der Steuererklärung direkt die Summen ablesen.

Für alle, die keine Lust haben, es selber zu machen, gibt es genug Steuer-Software, Apps, aber auch Steuerberater, die einem den Aufwand abnehmen.

Es lohnt sich in jedem Fall.

Ich bin Finanzcoach bei Beyond Saving und helfe Menschen dabei, zu finanziellen Selbstentscheidern zu werden. Vor meiner Zeit bei Beyond Saving war ich über 15 Jahre im Private Banking einer Berliner Privatbank unterwegs und habe Privatkunden bei sämtlichen Finanzthemen unterstützt.