Sparen für Kinder: Warum sich frühes Investieren lohnt

Für die eigenen Kinder zu sparen, ist ein wunderbares Geschenk für deren Zukunft. Der Nachwuchs soll ohne Sorgen in das eigene Leben starten können.

Du bist hier:

Ob Auslandsstudium, das erste Auto oder das Eigenheim – mit einer frühzeitigen Planung eröffnen Eltern ihren Kids zahlreiche Freiheiten.

Früher war das Sparbuch eine attraktive Option. Leider ist die Zeit der hohen Zinsen vorbei und wird in den kommenden Jahren auch nicht zurückkehren. Dafür haben sich zu viele Teilnehmer unseres Finanzsystems zu sehr an das günstige Geld gewöhnt.

Für Eltern gibt es jedoch Alternativen zum Sparbuch, die wir euch hier zusammen mit einigen Tipps zur Geldanlage für Kinder vorstellen werden.

Lasst uns direkt starten.

Alles beginnt mit einer smarten Finanzplanung

Kinder sind teuer. Das statistische Bundesamt analysiert in regelmäßigen Abständen das Konsumverhalten von Familien mit Kindern. Ein Kind kostet demnach bis zum 18. Lebensjahr 150.000 Euro – das ist mal eine richtige Hausnummer. Studiert das Kind, kommen bis zum 25. Lebensjahr im Durchschnitt noch 70.000 Euro dazu.

Neben diesen ganzen Kosten, Geld für das Kind zu sparen, kann für einige Haushalte zur Herausforderung werden. In diesen Fällen macht es Sinn, sich frühzeitig einen Überblick über die eigenen Einnahmen und zukünftigen Ausgaben (inkl. der Kosten für Kinder) zu machen. Dazu eignet sich ein Haushaltsbuch, das du auch als Vorlage bei uns findest.

Ist der Überblick da, können Eltern einfach bestimmen, wie viel Geld sie jeden Monat zur Seite legen können. Dieser Betrag sollte im Idealfall am Anfang des Monats automatisch auf das entsprechende Sparkonto für die Kids fließen.

Je nach Anlageform kann nach einigen Jahren ein kleines Vermögen entstehen, von dem größere Ausgaben wie z.B. das teure Auslandsstudium finanziert werden können.

Machen klassische Sparformen noch Sinn?

Sparbuch, Tagesgeldkonto & Co. zahlen seit Jahren keine nennenswerten Zinsen. Bei einigen Banken sind Festgeldzinsen von einem Prozent noch möglich, aber auch die können die durchschnittliche Inflationsrate von ca. 2 Prozent nicht kompensieren.

Aus diesem Grund sollten Eltern auf alternative Anlageformen setzen, die langfristig eine Rendite abwerfen, die oberhalb der Inflation liegt.

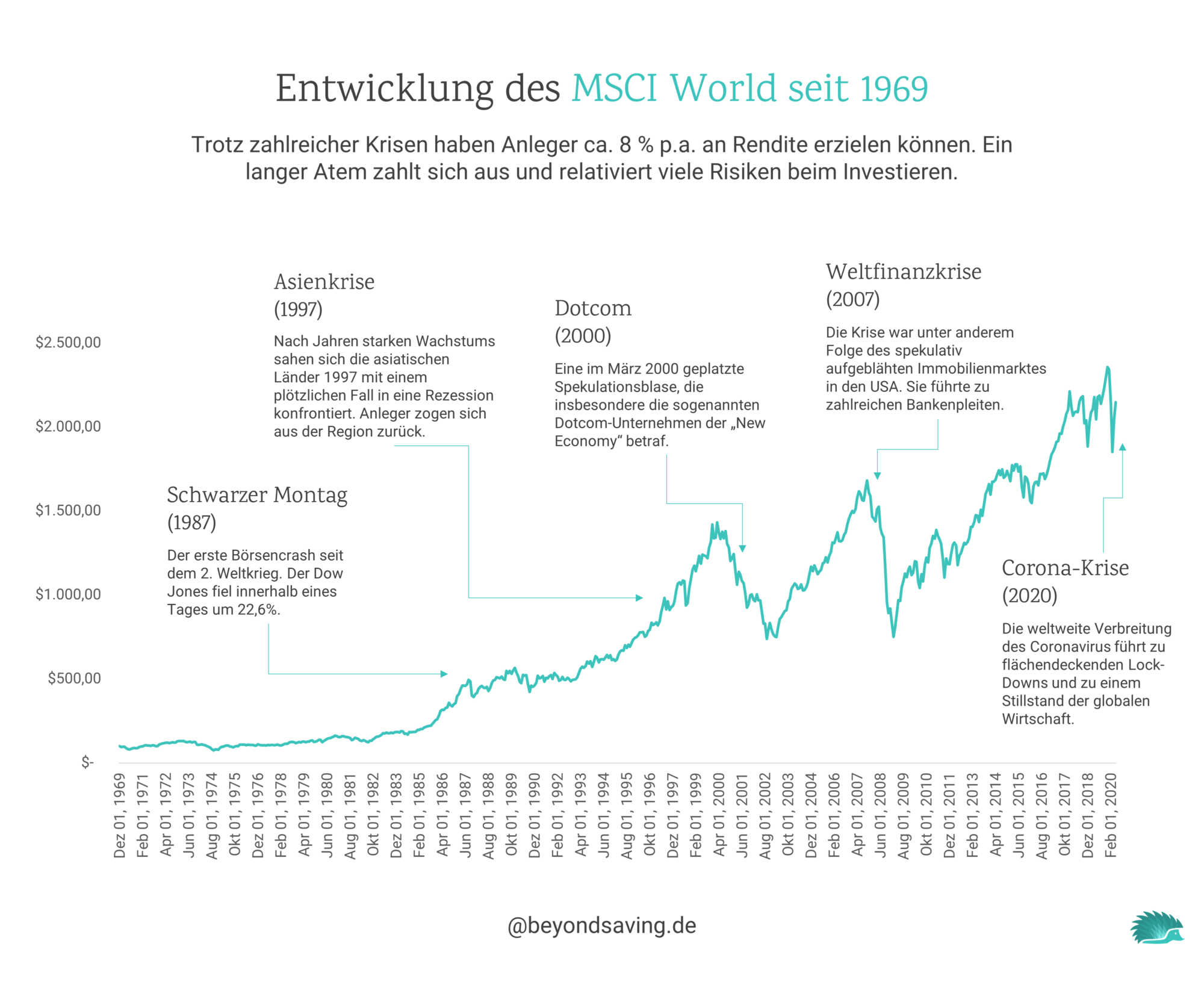

Kostengünstige Indexfonds (sog. ETFs) auf breit gestreute Indizes haben sich in den vergangenen 30 Jahren als besonders gute Alternative zum langfristigen Vermögensaufbau erwiesen. Der Klassiker unter den Einsteiger-ETFs – der MSCI World – hat in den vergangenen 30 Jahren eine durchschnittliche Rendite von 8 Prozent erwirtschaftet.

Das ist eine vielversprechende Entwicklung, von der gerade Anleger mit langfristigen Sparzielen profitieren. Darunter fällt auch das Sparen für Kinder.

Der MSCI World ist ein internationaler Aktienindex, der die Wertentwicklung von 1.601 Unternehmen aus Industrieländern (Stand 31.07.2020) weltweit widerspiegelt. Mit über 66 Prozent sind US-amerikanische Unternehmen im Index am stärksten vertreten. ETFs auf diesen Index gelten besonders bei Börsenneulingen als beliebt, da mit der Investition bereits ein großer Diversifikationseffekt erzielt wird. Anleger können zudem in den MSCI World EM investieren – dieser umfasst die größten Unternehmen aus Schwellenländern.

Zwar gelten Aktienmärkte unter vielen Deutschen als riskant, das lässt sich mit einem Blick auf die Zahlen jedoch schnell relativieren. Wenn man sehr kurzfristig (1-3 Jahre) denkt, dann sollten Investments in Aktien aufgrund des höheren Schwankungsrisikos möglichst vermieden werden. Je größer jedoch der Anlagehorizont ist, desto weniger „gefährlich“ sind diese Schwankungen, da sie sich langfristig relativieren.

Zur Info: Die 8 Prozent Rendite vom MSCI World beinhalten zahlreiche Wirtschafts- und Finanzkrisen – das solltest du in jedem Fall beachten, bevor du von einem hohen Risiko ausgehst. Die folgende Grafik zeigt dir nochmal die Entwicklung des Indizes trotz „zwischenzeitlicher“ Turbulenzen.

ETF-Sparplan erleichtert Sparen für Kinder

Wer regelmäßig für seinen Nachwuchs sparen möchte, sollte sich für ein Sparplan-Modell entscheiden. Eltern zahlen jeden Monat automatisch einen vorher festgelegten Betrag X Euro auf das Depotkonto ein, von wo aus das Geld in die ETFs investiert wird. Als Betrag kann zum Beispiel das Kindergeld gewählt werden. Dieses erhalten Eltern monatlich vom Staat und beträgt aktuell für das erste und zweite Kind 204 Euro.

Das Kindergeld wird prinzipiell bis zum 18. Geburtstag ausgezahlt, studieren die Kids verlängert sich der Zeitraum bis zur Vollendung des 25. Lebensjahr. Anstatt mit den 204 Euro die Haushaltskasse zu ergänzen, können sich Eltern überlegen (wenn es die Finanzlage ermöglicht), diese einfach zum Vermögensaufbau zu nutzen.

Unsere Beispielrechnung zeigt, wie groß das Vermögen in Abhängigkeit von der erwarteten Rendite in 25 Jahren ausfallen kann, wenn bereits ab der Geburt investiert wird.

| Monatliche Sparrate | Dauer | Rendite | Eingezahlt | Wertzuwachs | Endvermögen |

| 219 Euro | 25 Jahre | 3 Prozent | 65.700 Euro | 31.665 Euro | 97.365 Euro |

| 219 Euro | 25 Jahre | 5 Prozent | 65.700 Euro | 63.099 Euro | 128.799 Euro |

| 219 Euro | 25 Jahre | 7 Prozent | 65.700 Euro | 106.766 Euro | 172.456 Euro |

Durch reine Sparleistungen hätten Eltern zwar auch 65.700 Euro eingezahlt. Geht man nun von einer Nullverzinsung auf einem Sparkonto aus und berechnet man die Inflation in Höhe von 1,5% p.a. ein, haben diese 65.700 Euro in 25 Jahren aus heutiger Sicht nur noch eine Kaufkraft von 44.547 Euro.

Das zeigt: Sparanlagen spielen beim Vermögensaufbau keine Rolle mehr. Wichtig ist in jedem Fall, dass Eltern bei der Geldanlage breit streuen – und das über verschiedene Anlageklassen, Branchen und Regionen hinweg. Dazu findest du in den folgenden Ratgebern ausführliche Erklärungen:

Spannend wird’s dann, wenn Kinder sich entscheiden, das angesparte Vermögen einfach im Depot liegen zu lassen nach dem 25. Lebensjahr. Dann kann bis zum 67. Lebensjahr eine stattliche Zusatzrente aufgebaut werden. So sieht das Ganze in Zahlen aus:

| Anfangsvermögen | Dauer | Rendite | Endvermögen |

| 97.365 Euro | 42 Jahre | 3 Prozent | 336.951 Euro |

| 128.799 Euro | 42 Jahre | 5 Prozent | 999.685 Euro |

| 172.456 Euro | 42 Jahre | 7 Prozent | 2.956.630 Euro |

Natürlich basieren die Zahlen auf eingeschränkten Annahmen und wir haben weder Inflation noch Steuern berücksichtigt – dennoch, ziemlich beeindruckend, nicht wahr?

Wann soll ich anfangen für meine Kinder zu sparen?

So früh wie möglich. Egal ob 50 Euro oder 200 Euro, der Zeitpunkt ist meistens wichtiger als der Betrag, der am Ende des Tages investiert wird. Die Macht des Zinseszinseffektes kannst du an der obigen Berechnung zum Vermögensaufbau erkennen. Auch mit kleinen Einzahlungen, kann im Zeitablauf ein großes Vermögen entstehen.

Tipp: Erstelle mit einem Haushaltsbuch eine detaillierte Übersicht deiner Einnahmen und Ausgaben und finde heraus, wie viel du jeden Monat (ohne wesentliche Einbußen) zur Seite legen kannst.

Wenn du mal über den Spruch „Lass dein Geld für dich arbeiten“ stolpern solltest, dann ist genau das damit gemeint. Anstatt jeden Monat Zeit gegen Geld zu tauschen, solltest du deine Ersparnisse renditeträchtig anlegen. Die zusätzliche Kraft des Zinseszinseffektes wird dem Vermögen einen weiteren Wachstumsschub geben.

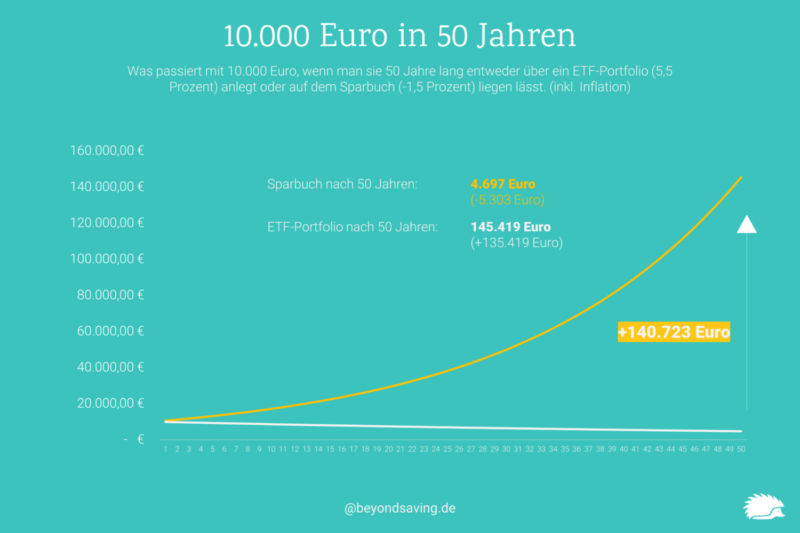

Der Effekt wird dir mit einem kurzen Blick auf die nachstehende Grafik bestimmt klarer:

Während es anfangs sehr langsam losgeht, entwickelt sich das Vermögenswachstum über die Jahre immer schneller.

„Welche ist die stärkste Kraft im Universum? Der Zinseszins.“

Albert Einstein

Sparen am besten „im Namen der Kinder“

Sparen für Kinder sollte im Idealfall auch im Namen der Kinder erfolgen. Eltern übergeben das wirtschaftliche Eigentum über das Kapital zwar an das Kind.

Es bringt jedoch einige steuerliche Vorteile mit sich, wenn die Kapitalerträge und Kursgewinne dem Kind zufließen. Grundsätzlich kann jedes Kind (und jeder Erwachsene) einen Sparerpauschbetrag in Höhe von 801 Euro im Jahr ansetzen. Auf diesen Betrag fallen keine Steuern an.

Der andere steuerliche Vorteil: Kinderdepots und Sparkonten bleiben bis zu einer Höhe des steuerlichen Grundfreibetrags von 9.408 Euro (Stand: 2020) und der Sonderausgabenpauschale (36 Euro) steuerfrei. Das heißt konkret, dass Kinder bis zu einer Einkommensgrenze von 10.245 Euro (Stand: 2020) keine Steuern zahlen. Die Summe setzt sich aus dem Grundfreibetrag, dem Sparerpauschbetrag und der Sonderausgabenpauschale zusammen.

Alle Kapitalerträge bleiben dem Vermögensaufbau bis zu dieser Grenze demnach erhalten. Auf den Kindergeldanspruch der Eltern hat die Höhe der Erträge keinen Einfluss – dieser bleibt bestehen.

Vorsicht: Wenn das Ersparte 8.200 Euro (Stand: 2020) übersteigt, verfällt der BAföG-Anspruch der Kinder. Auch bei der Familienversicherung kann es zu Problem kommen, sobald die Kapitalerträge 6.460 Euro (Stand: 2020) im Jahr übersteigen – das sollten Eltern berücksichtigen und im Idealfall einen Steuerberater konsultieren.

Das Geld gehört dem Nachwuchs

Werden das Depot und der ETF-Sparplan im Namen des Kindes abgeschlossen, gibt es noch einen Nachteil, der sich vielen Eltern zu Beginn nicht erschließt.

Die Verlockung seitens der Eltern, das Geld für eigene Zwecke zu nutzen, bleibt aus. Das Geld wird zwar von ihnen verwaltet – gehören tut es rechtlich betrachtet jedoch allein dem Kind.

Mit dem 18. Geburtstag geht auch das Recht zur Verwaltung des Geldes automatisch auf das Kind über. Eltern können hier jedoch einige Vorsichtsmaßnahmen treffen, um zu verhindern, dass das Geld innerhalb kürzester Zeit „verprasst“ wird.

Die Übertragung des Vermögens kann über einen Auszahlplan vor dem 18. Geburtstag strukturiert werden, sodass das Kind das Geld in monatlichen Raten erhält, bis das Konto leer ist. Die Höhe der Raten kann von den Eltern im Vorfeld gewählt werden.

Im Idealfall wird der Sparplan jedoch weiter bespart, um den Vermögensaufbau nicht zu behindern. Aus diesem Grund sollten Eltern ihren Nachwuchs frühzeitig in den Sparprozess einbinden, volle Transparenz zeigen und ihm einen verantwortungsvollen Umgang mit Geld beibringen.

Beziehe dein Kind mit in den Sparprozess ein

Sparen ist für Kinder pädagogisch sehr wertvoll. Je früher du ihnen einen gesunden Umgang mit Geld beibringst, desto besser werden sie als Erwachsene ihre Finanzen im Griff haben.

Kinder haben viele Optionen: sie können das Geld im Schul-Kiosk, im Kino oder auch für das neue VR-Spiel ausgeben. Alternativ können sie einen Teil ihres Taschengeldes und Geschenke (Weihnachtsgeld, Ostergeld etc.) ansparen.

Es ist wichtig, dass man seinen Kindern als Eltern diese verschiedenen Alternativen erklärt und ihnen die jeweiligen Konsequenzen klarmacht. Eltern können auch Anreize setzen, um das Sparverhalten ihrer Kinder zu fördern. Für jeden Euro, der gespart wird, kommen z.B. noch 20 Cent obendrauf.

Wird das Geld investiert, sollte man in regelmäßigen Abständen auf das Depot schauen und die Entwicklung und Allokation des Geldes mit den Kindern besprechen. Kinder sollten auch in die Lage versetzt werden, frühzeitig eigene Anlageentscheidungen (mit beschränktem Kapital) zu treffen, um daraus wichtige Lehren zu ziehen.

Bindet eure Kids aktiv in die Geldanlage ein und setzt ihnen Anreize zum Sparen.

Je früher Kinder investieren lernen, desto besser.

Ich bin Finanzcoach bei Beyond Saving und helfe Menschen dabei, zu finanziellen Selbstentscheidern zu werden. Vor meiner Zeit bei Beyond Saving war ich über 15 Jahre im Private Banking einer Berliner Privatbank unterwegs und habe Privatkunden bei sämtlichen Finanzthemen unterstützt.