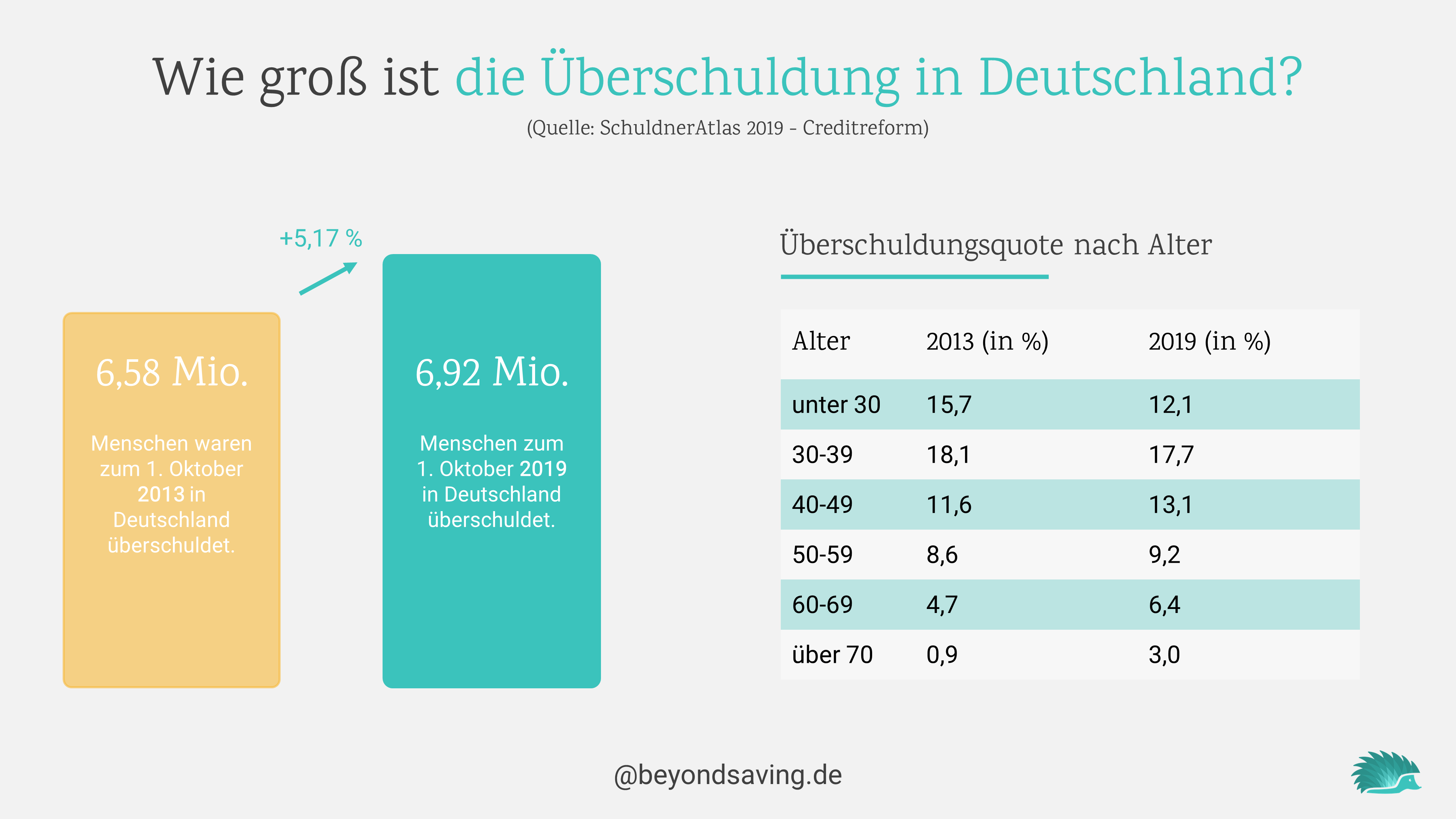

Das geht aus dem SchuldnerAtlas 2019 der Creditreform hervor.

Bei jungen Menschen unter 30 ist das Problem noch gravierender. Jeder siebte ist in dieser Zielgruppe überschuldet – manchmal selbstverschuldet, manchmal auch aufgrund unglücklicher Umstände.

Um dir die Situation deutlicher zu machen, habe ich dir die Ergebnisse der aktuellen Studie in der folgenden Infografik zusammengefasst:

Die häufigsten Gründe für eine Überschuldung sind laut Creditreform:

- Arbeitslosigkeit (19%)

- Erkrankung, Sucht, Unfall (15%)

- Scheidung, Trennung, Tod des Partners bzw. der Partnerin (14%)

- Unwirtschaftliche Haushaltsführung (11%)

- Längerfristiges Niedrigeinkommen (7%)

- Sonstige Gründe (34%)

Die Zahlen zeigen, dass Menschen große Schwierigkeiten haben, ihre Schulden loszuwerden.

Das soll dir nicht passieren.

Lass uns herausfinden, wie du deine Schulden am effektivsten loswirst.

Was sind Schulden?

Bevor ich dir Strategien zeige, mit denen du deine Schulden loswerden kannst, lass uns kurz auf die allgemeine Definition von Schulden schauen:

"Grundsätzlich lässt sich sagen, dass als Schulden sämtliche Verbindlichkeiten bezeichnet werden, die mit einer Verpflichtung zur Rückzahlung verbunden sind. Leihst du dir also von einem Freund 150 Euro, die du ihm in zwei Wochen zurückzahlen sollst, so hast du bei ihm Schulden. Auch wenn du einen Kredit aufnimmst, um damit etwa deine Weltreise oder eine Eigentumswohnung zu finanzieren, oder du dein Girokonto überziehst, handelt es sich per Definition um eine Verschuldung."

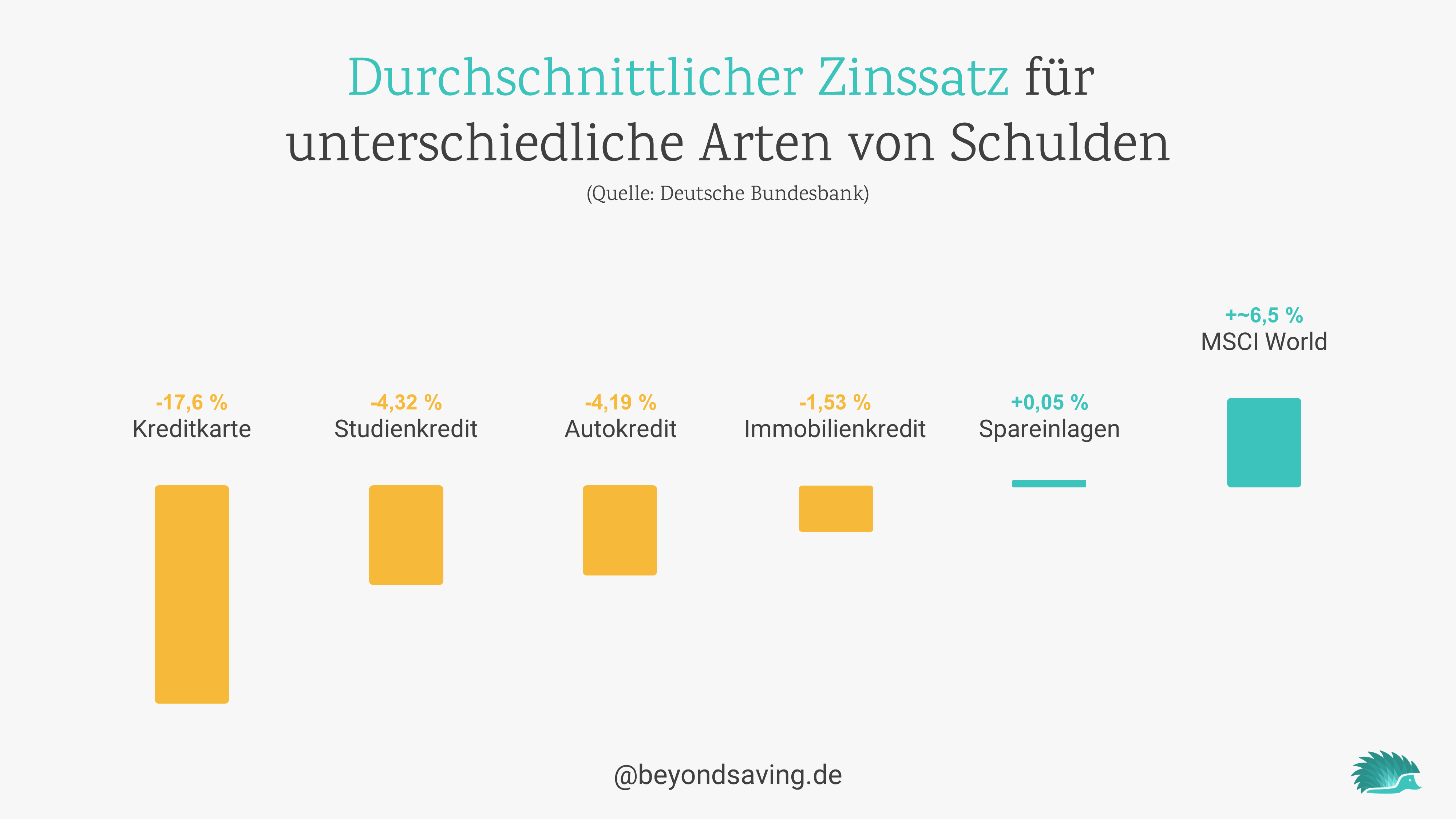

Im Zusammenhang mit Schulden ist neben dem eigentlichen Betrag, den du zurückzahlen musst, der sogenannte Zinssatz relevant. Dieser steht nämlich für die Kosten der Verbindlichkeit und bemisst sich zum einen nach dem allgemeinen Marktzins und zum anderen dem persönlichen Risiko.

Heißt im Klartext:

Der Steuerberater mit konstant hohem Einkommen wird für einen Kredit deutlich weniger Zinsen zahlen müssen als der selbständige Handwerker, dessen Einnahmen je nach Auftragslage stark schwanken.

Wir haben Zinssätze für unterschiedliche Finanzierungsformen analysiert und im folgenden Diagramm abgebildet. Während Immobilienkredite aufgrund der Niedrigzinspolitik der Europäischen Zentralbank „relativ“ günstig sind, liegt das Niveau von Überziehungszinsen (Dispokrediten) bei den meisten Banken im zweistelligen Bereich.

Diese solltest du in jedem Fall vermeiden.

So weit, so gut.

Jetzt kennst du die allgemeine Definition von Schulden und hast die Bandbreite von Zinssätzen kennengelernt, die mit ihnen verbunden sind.

Im nächsten Kapitel schauen wir uns an:

- wie du die Höhe deiner Schulden bestimmen kannst,

- wie Schulden dein Nettovermögen beeinflussen,

- ob es auch „gute“ Schulden gibt.

Los geht’s.

Wie hoch sind meine Schulden?

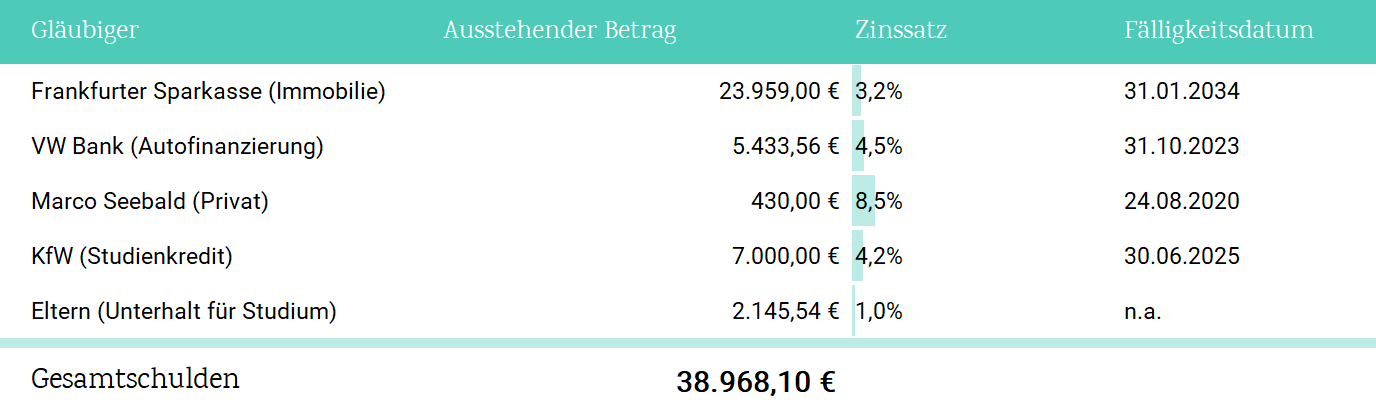

Der erste Schritt zum Abbau von Schulden ist eine komplette Bestandsaufnahme.

Erstelle dir eine Liste mit allen Schulden, die du aktuell noch nicht beglichen hast. Denk daran, keinen Euro auszulassen. Oft sind es die kleinen Beträge, die uns in Zahlungsschwierigkeiten bringen.

Für die Erstellung kannst du einfach einen Stift und Papier nutzen oder die Schulden in eine Excel-Tabelle eintragen. Die Liste sollte folgende Informationen enthalten:

- Gläubiger der Schuld (Wem schuldest du Geld?)

- Höhe der Schuld (sog. Nominalbetrag)

- Laufzeit (Bis wann musst du das Geld zurückzahlen?)

- Zins (Habt ihr einen Zinssatz vereinbart?)

Im Zweifel kannst du beim Gläubiger nachfragen und den aktuellen Stand anfordern.

Einfluss auf das Nettovermögen

Wenn du wissen willst, ob es dir finanziell gut oder schlecht geht, lohnt sich ein Blick auf dein Nettovermögen. Am Ende des Tages ist das die relevanteste Kennzahl für deine private Finanzplanung.

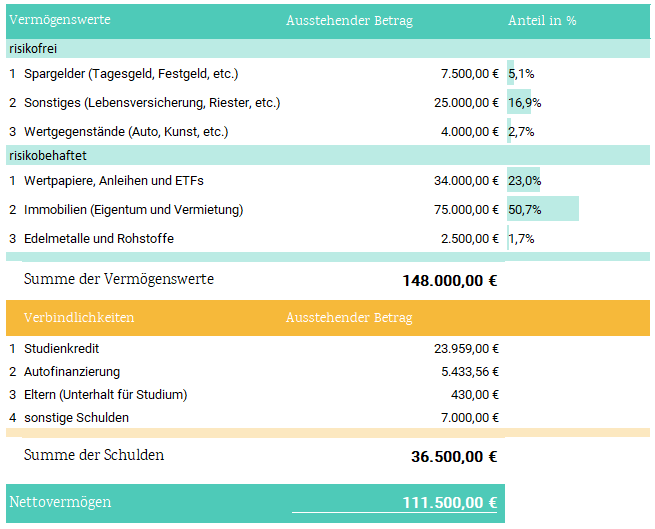

Das Nettovermögen lässt sich leicht aus der Differenz zwischen deinen Vermögenswerten und Schulden berechnen. Dazu ein Beispiel:

Was du relativ schnell erkennst, ist, dass deine Schulden dein Nettovermögen senken.

In manchen Fällen (z.B. bei einer Immobilienfinanzierung) ist das nicht schlimm, da der Schuld ein (materieller) Vermögenswert gegenübersteht.

In den Fällen jedoch, wo du für unnötige Konsumausgaben (Reise, Fernseher oder Gaming-PC) Schulden aufnimmst, kannst du deiner langfristigen Verhandlungsposition für „gute“ Schulden schaden.

Banken werden sich über die SCHUFA deine Historie anschauen, anhand derer sie beurteilen, ob du kreditwürdig bist oder nicht. Das hat schon vielen Menschen die Finanzierung ihres Eigenheims gekostet.

"Schufa ist die Abkürzung für „Schutzgemeinschaft für allgemeine Kreditsicherung“. Die Schufa ist eine Wirtschaftsauskunftei, die Daten zur Kreditwürdigkeit von verschiedenen Akteuren des Wirtschaftslebens sammelt und diese an andere oder dieselben Akteure verkauft."

Gute oder schlechte Schulden: Macht es einen Unterschied?

Die Frage nach guten und schlechten Schulden wird mir oft gestellt.

Pauschal ist sie schwer zu beantworten, da es immer abhängig von deinem Einkommen, deiner privaten Situation und Gesundheit ist.

Die Möglichkeit über digitale Plattformen wie auxmoney oder smava Kredite (P2P) innerhalb kürzester Zeit zu erhalten, schafft Anreize sich Dinge zu kaufen, die man sich eigentlich nicht leisten kann.

Wenn du einen Kredit über 2.000 Euro aufnimmst, um dir den Partytrip nach Ibiza zu finanzieren, sprechen wir zu 100% von schlechten Schulden. Auch die Erfüllung kurzfristiger Konsumwünsche, wie z. B. das neueste iPhone-Modell, das du mit Hilfe eines Dispo- oder Konsumkredites kaufst, gehören zu den Schulden, die du ganz sicher vermeiden solltest.

Auf der anderen Seite gibt es auch “gute” Schulden, die einem realen Gegenwert gegenüberstehen.

Nehmen wir einmal an, du finanzierst eine Immobilie in Potsdam. Geht man davon aus, dass sie sich in einer guten Lage mit Wachstumspotential befindet, wird der Immobilienwert langfristig steigen. Du hast zwar eine Schuld – aber eben auch einen Vermögenswert, der die Höhe der Verbindlichkeit (mindestens) deckt.

Dein Nettovermögen erhöht sich in dem Fall sogar (s.o. Berechnung des Nettovermögens).

Das Gleiche gilt auch für Investitionen in dich selbst. Wenn du in deine Bildung investierst und für dein MBA-Studium in Leipzig einen Bildungskredit bei der KfW aufnimmst, eignest du dir neue Skills an und erhöhst deinen Marktwert am Arbeitsmarkt bzw. wirst eventuell sogar selbst Gründer eines erfolgreichen Unternehmens.

Ob Schulden gut oder schlecht sind, ist immer abhängig von der Person, die diese aufnimmt.

Schuldenabbau mit der Schnellball- oder Lawinenmethode?

Lass dir eins gesagt sein: Schulden loswerden erfordert eiserne Disziplin.

Zum Schuldenabbau stehen dir grundsätzlich zwei Strategien zur Verfügung: die Schnellballmethode („Debt Snowball Method“) und die Lawinenmethode („Debt Avalanche Method“).

Während bei der Schnellballmethode der psychologische Effekt des Schuldenabbaus im Vordergrund steht, spielen bei der Lawinenmethode die finanziellen Auswirkungen der Zinslast die Hauptrolle.

Dazu jetzt mehr.

Schneeballmethode (Debt Snowball Method)

Die Schneeballmethode ist eine Strategie, bei der du zunächst die niedrigsten Schulden (Höhe der Schuld, nicht des Zinses) tilgst, um schnell ein Gefühl psychologischer Befriedigung aufzubauen, das dich motivieren soll, weiterzumachen.

Konkret sieht der Ablauf so aus:

- Liste deine Schulden der Höhe nach aufsteigend auf (unabhängig vom Zinssatz).

- Tilge deine Schulden (bis auf die niedrigste) mit Mindestzahlungen.

- Zahle so viel wie möglich auf deine niedrigste Verbindlichkeit.

- Wiederhole die Schritte, bis alle deine Schulden abbezahlt sind.

Case Study

Lass uns einmal davon ausgehen, dass du vier Schulden (von niedrig nach hoch) hast:

Posten | Schuldenhöhe | Mindestzahlung pro Monat |

Arztrechnungen | 500€ | 50€ |

Kreditkarten | 2.500€ | 63€ |

Autofinanzierung | 7.000€ | 135€ |

Studienkredit | 10.000€ | 96€ |

Die Schneeballmethode sieht vor, dass du für alle Posten – bis auf die Arztrechnung – die Mindestzahlungen vornimmst. Jetzt gehen wir davon aus, dass du dank deines Nebenjobs und ein paar Einsparungen zusätzlich 500€ monatliches Budget freiräumen konntest.

Diese 500€ + die 50€ Mindestzahlung sind ab sofort der Betrag, den du monatlich in die Tilgung deiner Schulden investierst. In Bezug auf die Arztkosten würde das bedeuten, dass du nach einem Monat schuldenfrei bist. Dann kannst du die nächsten Zahlungen (550€ + 63€=613€) auf deine Kreditkartenschulden abfeuern, die nach ca. 4 Monaten getilgt sind.

Wie du siehst, es läuft richtig gut!

Jetzt geht es an die Autofinanzierung. Mit 748€ (613€+135€) bist du diese in ca. 10 Monaten komplett los.

Sobald du auch damit durch bist, hast du monatlich 844€ Budget, das du in die Tilgung deins Studienkredits investieren kannst. In 12 Monaten ist auch diese Position nur noch Geschichte.

Dank harter Arbeit und großem Commitment hast du innerhalb von 27 Monaten 20.000€ Schulden abbezahlt.

Respekt.

Kritik an der Schneeballstrategie

Der größte Kritikpunkt an dieser Strategie liegt darin, dass der Zinssatz keine Rolle spielt.

Bei Schulden spielen Zinszahlungen jedoch sehr wohl eine wichtige Rolle. Gerade bei Kreditkartenschulden (denk an unsere Zinsübersicht im 1. Kapitel) liegen die Zinssätze meistens im zweistelligen Bereich.

Das war dem Begründer – Dave Ramsey – jedoch bewusst.

Ihm geht es allein um die psychologische Wirkung des kurzfristigen Abbaus von Schulden. Menschen fühlen sich durch die kurzfristigen Erfolgserlebnisse motivierter und haben erfahrungsgemäß eine deutlich höhere Chance ihre Schuldenlast zu reduzieren. Das zeigen auch zahlreiche wissenschaftliche Studien aus den USA (z.B. Harvard Business School, 2008).

Wenn man es rein finanzmathematisch betrachtet, macht die Lawinenmethode jedoch deutlich mehr Sinn.

Warum, erfährst du jetzt.

Lawinenmethode (Debt Avalanche Method)

Im Gegensatz zur Schneeballmethode geht es bei dieser Strategie nicht darum, zuerst den Schuldnerposten mit den geringsten Kosten abzubauen, sondern den mit dem höchsten Zinssatz.

Konkret bedeutet das: Schau nicht auf die Höhe der Verbindlichkeit, sondern auf den Zinssatz.

Case Study

Lass uns dazu nochmal ein konkretes Beispiel anschauen.

Du hast 3.000€ Extra-Cash monatlich und folgende Schulden:

Posten | Schuldenhöhe | Zinssatz |

Kreditkarten | 10.000€ | 18,99% |

Autofinanzierung | 9.000€ | 3,00% |

Studienkredit | 15.000€ | 4,50% |

Nach der Schnellballmethode würdest du zunächst deinen Autokredit abbezahlen. Dieser wäre nach 3 Monaten abbezahlt. Dann tilgst du deine Kreditkartenschulden und zu guter Letzt deinen Studienkredit. In 11 Monaten bist du schuldenfrei und hast 1.515€ Zinsen gezahlt.

Jetzt wird’s richtig spannend.

Befolgst du die Lawinenmethode, so beginnst du zunächst mit deinen Kreditkartenschulden. Anschließend folgen der Studienkredit und die Autofinanzierung, die du als letztes bedienst.

In diesem Fall ist zwar der Zeitraum, in dem du deine Schulden abbezahlst, länger – dein Zinsaufwand reduziert sich im Vergleich zur Schnellballmethode jedoch um stolze 504€.

Dieses Geld kannst du entweder für einen wohlverdienten Kurztrip ausgeben oder du parkst es auf einem Tagesgeldkonto für mögliche Notfälle in der Zukunft.

Prinzipiell würde ich dir aus meiner Finanzbrille heraus zu dieser Strategie raten.

Es ist einfach vernünftiger, weil du viel Geld sparst.

Am Ende des Tages kommt es jedoch auf dich an. Bist du eher ein Typ, der kurzfristige Erfolge braucht, um motiviert zu bleiben? Dann greife zur Schneeballmethode – es sind deine Schulden, also auch deine Entscheidung.

Hauptsache, du startest.

Schulden loswerden: Der wichtigste Tipp

Fakt ist:

“Wer Schulden loswerden möchte, sollte seine Ausgaben senken. Im Optimalfall entstehen zusätzliche Einnahmen, die ebenfalls zur Tilgung genutzt werden können.”

Carlos Link-Arad

Es klingt immer nach großen Kompromissen, aber Ausgaben zu reduzieren, ist echt nicht schwer.

Diese drei Tipps helfen dir dabei:

- Foodsharing ist eine großartige Alternative für Menschen, die Geld sparen und dabei noch einen positiven Beitrag zum Umweltschutz beisteuern möchten. Es gibt zahlreiche Plattformen und Apps, mit denen du heute kostenlos „noch frische“ Lebensmittel retten kannst. Einige Freunde von mir konnten ihre Lebensmittelausgaben auf 15€ pro Woche reduzieren.

- Oftmals kannst du mit einem Wechsel des Stromanbieters deine Fixkosten stark senken. Das Gleiche gilt für deine Versicherungen sowie Telefon- und Handyverträge.

- Prüfe unbedingt, ob du bestimmte Verträge überhaupt brauchst. Die Kündigung von Abos für Zeitschriften, Streaming-Dienste oder das Fitness-Studio können dir im Zweifel großen finanziellen Spielraum verschaffen.

- Geheimtipp: Mache deine Steuererklärung! Im Schnitt erhalten Deutsche 1.007€ an Rückerstattung vom Finanzamt. Denke daran, deine Belege zu sortieren und los geht’s. Falls du keine Lust auf ELSTER (die Steuererklärungssoftware der Finanzämter) hast, gibt es ein paar ziemlich praktische Apps, wie z.B. taxfix, die dir die Erstellung deiner Steuererklärung extrem leicht machen.

Der Kaffee unterwegs muss auch nicht jeden Tag sein.

Zu Hause oder im Büro zum „Wachmacher“ greifen und dabei noch ein nettes Gespräch mit deinem Partner oder Kollegen führen, ist sowieso viel entspannter.

Allerdings:

Mach dir keinen Stress beim Sparen und verzichte nicht auf Dinge, die dir guttun. Wer plötzlich auf eine ungesunde Ernährung umsteigt, tut sich langfristig definitiv keinen Gefallen.

Außerdem ist die Reduzierung deiner Ausgaben nur ein Teil der Gleichung.

Noch mehr Spielraum kannst du dir nämlich dadurch verschaffen, wenn du deine Einnahmen erhöhst.

- Wenn es deine Zeit erlaubt, such dir einen Nebenjob oder erhöhe deine Stunden auf der Arbeit. Denke daran, den Mehrverdienst komplett in den Abbau deiner Schulden zu investieren.

- Baue dir ein passives Einkommen mithilfe unseres neuesten Leitfadens auf. Dort findest du 33 Ideen, die du direkt heute umsetzen kannst.

Fazit

Schulden loswerden und abbauen ist nervig, ich kann deine Situation zu 100% nachvollziehen.

Ich selbst habe diese Erfahrungen mit meinem Studienkredit gemacht, den ich Ende 2019 abbezahlt habe. Du steckst in keinem Fall allein in der Situation.

Mein Erfolgsgeheimnis ist simpel, aber unglaublich effektiv:

- Nimm deine Schulden ernst

Auch wenn es im ersten Moment schmerzhaft ist. Das Schlimmste, was du tun kannst, ist es, deine Situation zu ignorieren. - Baue keine weiteren Schulden auf

Mach auf keinen Fall neue Schulden. Sie entfernen dich von deinem Ziel schuldenfrei zu sein und katapultieren dich in eine Abwärtsspirale. - Verschaffe dir zu Beginn immer einen Überblick

Der allererste Schritt muss es sein, dir einen Überblick über deine Situation zu verschaffen. Sowohl über deinen Schuldenstand als auch über deine aktuelle finanzielle Lage. Dazu eignet sich insbesondere unsere Excel Haushaltsbuch Vorlage. - Du brauchst einen klaren Fahrplan

Wenn du deine Schulden loswerden willst, brauchst du einen klaren Plan, an den du dich halten kannst. Ohne Plan wird es schwer sein, raus aus den Schulden zu kommen. Setze dir Ziele und belohne dich hin und wieder für Meilensteine, die du erreichst.

Ich bin Finanzcoach bei Beyond Saving und helfe Menschen dabei, zu finanziellen Selbstentscheidern zu werden. Vor meiner Zeit bei Beyond Saving war ich über 15 Jahre im Private Banking einer Berliner Privatbank unterwegs und habe Privatkunden bei sämtlichen Finanzthemen unterstützt.